【税理士が解説】相続に強い税理士を選ぶ7つのポイントとは|失敗しない税理士事務所を探す際の注意点

相続税がかかる場合や申告が必要な場合は、相続に強い税理士へ依頼することで税負担を軽減できます。

相続に強い税理士を探すには、以下のポイントで見極めましょう。

1.税理士の専門分野を確認する 2.相続税申告の実績を確認する 3.税理士報酬の金額を確認する 4.ホームページの情報を確認する 5.税理士事務所の税務調査率を確認する 6.不動産の評価の実績を確認する 7.税理士の対応の速さを確認する |

本記事では、相続に強い税理士を選ぶ7つのポイントを詳しく解説します。

税理士事務所を探す際の注意点も解説しているので、ぜひ参考にしてください。

| <この記事の監修者> 吉本 貴幸(よしもと たかゆき) 税理士法人吉本事務所 代表社員 税理士・行政書士 大学卒業後、1998年に現在の税理士法人の前身である個人税理士事務所に入所。2021年10月より現職。法人、個人事業のクライアントや相続税、贈与税の申告に関わる一方、税理士法人関連会社の社会保険労務士事務所、行政書士事務所、保険代理店のマネージメントにも携わる。経営に関する総合的な知識のもと、税務申告のみならず、事業運営・起業・法人設立のアドバイスも得意とする。税理士法人関連7サイトの総編集長・監修者として、最新の税務情報発信に務めている。 |

相続・相続税に強い税理士の選び方

相続・相続税に強い税理士を選ぶ7つのポイントを解説します。

1.税理士の専門分野を確認する

相続専門の税理士は相続に強いと言えるため、税理士の専門分野を確認しましょう。

医者によって診療科が異なるのと同じで、税理士によって専門分野が異なるためです。

仮に相続専門の税理士と法人税を主に扱う税理士では、相続の知識やノウハウに大きな差があります。

当然、長年にわたり相続税申告を担当してきた税理士を選ぶほうが心強いでしょう。

2.相続税申告の実績を確認する

相続税申告の実績が多い税理士は、相続に強いと言えます。

相続税申告の件数は、全体で令和4年分が150,858件と他の税金よりも少なく、本当に実績が多い税理士は限られることが理由です。

注意点として、税理士事務所全体ではなく税理士個人の実績を確認しましょう。

規模が大きい税理士事務所の場合、実績が多いように見える場合があります。

| 税理士事務所名 | 相続税の申告件数 | 在籍する税理士の数 | 1人あたりの申告件数 |

| A税理士事務所 | 300件 | 50人 | 6件 |

| B税理士事務所 | 100件 | 10人 | 10件 |

3.税理士報酬の金額を確認する

税理士報酬の金額は税理士事務所ごとに異なるため、報酬額が適正な税理士事務所を選びましょう。

たとえ税理士報酬が安くても、相続税申告の実績がなければ、報酬額と実際の納税額を合わせるとトータルで支払う金額は高くなります。

相続税申告の税理士報酬は、遺産総額の0.5%〜1%が相場で、遺産総額が5,000万円なら税理士報酬は25〜50万円が目安です。

4.ホームページの情報を確認する

ホームページで、相続税の最新情報を発信している税理士事務所は相続税のノウハウがあり、相続に強いと言えます。

他にも、相続税の書籍を出版していたりメディアに掲載されていたりなど、幅広く活動している税理士事務所もあります。

ホームページだけでなく、インターネットで調べてみるのもよいでしょう。

5.税理士事務所の税務調査率を確認する

税務調査率が低い税理士事務所は、税務調査の対策が行われており、相続に強いと言えます。

税務調査とは、相続税申告の内容が正しいかを確認するために税務署が行う調査のことです。

税務調査で誤りが発覚すると、ペナルティとして加算税や延滞税が課される場合があるため、税務調査率が低い税理士事務所を選ぶことをおすすめします。

税務調査率はホームページで確認するか、直接税理士事務所に聞いてみましょう。

6.不動産の評価の実績を確認する

不動産の評価の実績が多く、適正に評価できる税理士は、相続に強いと言えます。

特に土地は評価額を減額できる要因が複数あり、税理士によって納税額が増減するためです。

不動産を相続する場合は、不動産の評価の実績が多い税理士事務所を選びましょう。

7.税理士の対応の速さを確認する

相続に強い税理士は、業務が的確で対応が速いと言えます。

税理士は申告期限までに、財産の調査や評価から申告書の作成まで同時に手続きを行わなければならず、スピード感が求められるためです。

なお、相続税は被相続人が死亡した日の翌日から10か月以内に申告をする必要があります。

税理士事務所を探す際の3つの注意点

ここからは、注意すべき税理士事務所の特徴を解説します。

税理士報酬が相場より安い

税理士報酬が安いだけの理由で、税理士事務所を選ぶことは避けましょう。

本来なら相続税を減額できたはずが、税理士の経験不足により納税額が高くなる場合があります。

税負担を軽減できなければ意味がないため、報酬額だけでなく前章のポイントを踏まえて総合的に判断してください。

成功報酬制を採用している

成功報酬制(相続税を減額できた場合に報酬が加算されるなど)を採用している税理士事務所を選ぶと、税理士報酬が想定より高くなる場合があります。

成功報酬制自体に問題はないものの、節税対策も基本の業務の一環と考える税理士事務所のほうが安心です。

税理士報酬は税理士事務所が独自に料金を設定しているため、見積もりの内容に納得したうえで依頼しましょう。

お客様に寄り添っていない

税務調査を逃れるために、本来より高い税額で申告を行う税理士事務所があります。

当然、実際には必要のない分まで納めているため、税務調査の対象にはなりにくいかもしれません。

しかし、税理士はお客様の負担を軽減できるようにサポートすべきであると考えます。

安心して任せられない税理士事務所は、避けたほうがよいでしょう。

相続に強い税理士なら税理士法人吉本事務所

相続に強い税理士をお探しの場合は、税理士法人吉本事務所にお任せください。

100件以上の相続税申告の実績がある相続専門の税理士が、お客様の大切な財産を守るために相続税全般のご依頼に親身に対応いたします。

長年の経験やノウハウをもとに、お客様のご状況・ご要望に合わせて最善策のご提案ができる点が当事務所の強みです。

相続税に対する疑問や不安がございましたら、些細なことでもぜひ税理士法人吉本事務所までお気軽にお問い合わせください。

・相続税はいくらかかるのか ・相続税の負担を軽減するにはどうすればよいか ・どのように遺産を分ければ負担を軽減できるか ・相続の手続きはどのように進めればよいか ・申告まで安心して任せたい ・相続税を現金で納付するのが難しい など |

無料お見積り・お問い合わせフォームはこちら

お電話でのお問い合わせはこちら:0120-101-628

(つながらない場合はこちら075-872-6255)

税理士法人吉本事務所の口コミ

当事務所に寄せられたお客様のお声を紹介します。

▼京都市 H.K様

私自身の相続税がいくらかかるかわからずに、もしものときに妻や子達に負担がかかるかもしれないと相談しました。 相続税の試算や節税対策、遺言書作成のアドバイスを頂き安心しました。 これからもお付き合いの程、よろしくお願い致します。 |

▼京田辺市 N.K様

ややこしそうな相続税の申告でしたが、親身に対応して頂きました。 周りで聞いていたよりも、相続税が安く又納税方法の相談にも乗って頂いたので助かりました。 スムーズに手続きが完了して良かったです。 ありがとうございました。 |

▼向日市 T.S様

何も対策をしてないまま、主人が亡くなりました。 ばたばたとしていて相続税の申告やその他の手続きをどうすれば良いか分からずでしたが、親切に対応して頂いて、助かりました。 ありがとうございます。 |

税理士に申告を依頼するタイミング

相続税申告は、四十九日を過ぎた頃から遅くとも被相続人が死亡した日から6か月以内を目安に税理士へ依頼しましょう。

申告期限は被相続人が死亡した日の翌日から10か月以内と定められており、期限間近の依頼には加算報酬が発生します。

相続税がかかる場合は、信頼できる税理士事務所をできる限り早く探しましょう。

相続税申告にかかる税理士報酬の目安

相続税申告の税理士報酬は、遺産総額の0.5〜1.0%が目安です。

とはいえ、相続の状況や財産の内容など必要な業務によって報酬額が変わるため、正確な金額は税理士事務所へ確認することをおすすめします。

なお、相続税に関する相談を初回のみ無料で受けている税理士事務所もあります。

有料の相談は、30分5,000円前後が目安です。

相続税申告にかかる税理士報酬は、以下の記事で詳しく解説しています。

相続税申告を税理士に依頼する流れ

相続税申告を税理士に依頼する際は、以下の流れで進めましょう。

| 1.相続に強い税理士事務所を選ぶ | 信頼できそうな税理士事務所を2〜3社に絞ります。 余裕があれば、資料請求を行なって検討するのもよいでしょう。 |

| 2.税理士事務所に問い合わせる | 電話またはホームページから税理士事務所に問い合わせます。 面談の日時を調整し、必要に応じて相続の各種書類を準備しましょう。 |

| 3.担当の税理士と面談する | 税理士法により守秘義務が定められているため、安心して相談してください。 見積もり金額に納得し、依頼する場合は今後の流れについて説明があります。 |

税理士法人吉本事務所は、お客様目線で親身に対応させていただいており、強引な営業等はいたしません。

また、依頼を検討したい場合も遠慮なくお伝えください。

相続に強い税理士へ依頼するメリット

相続に強い税理士へ依頼すると、以下のようなメリットがあります。

1.相続税を節税できる

相続税申告を税理士に依頼すれば、最も負担を軽減できる方法で手続きを進められます。

相続税には負担を軽減できる特例が複数ありますが、相続の内容は家庭によって異なるため、個別で検討が必要です。

税理士法人吉本事務所には、相続税申告の実績が100件を超える相続専門の税理士が在籍しています。

確かな経験と最新の税法に基づき、またお客様のご要望に応じて相続税申告を総合的にサポートいたします。

土地の評価にも自信をもっておりますので、どのようなケースでも私どもにお任せください。

2.税務調査のリスクが下がる

税理士が正確に相続税申告を行うことで、税務調査のリスクが下がるのもメリットです。

税務調査で申告漏れが発覚すると延滞税や加算税が課されてしまうため、申告書を作成する時点で対策しなければなりません。

特に、遺産総額が2億円を超える場合は納税額も大きくなるため、税務調査の対策を熟知している税理士事務所に依頼しましょう。

当事務所の税務調査率は、万全の対策により1%以下まで抑えています。

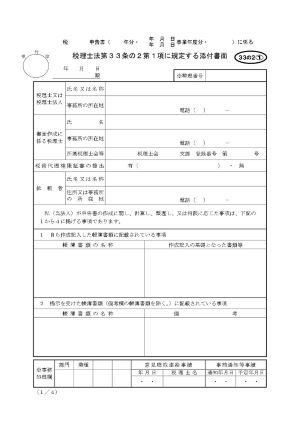

また、税務調査の対策として「書面添付制度」を導入しています。

引用:国税庁

申告書に誤りがないことを保証する意味があり、税務調査のリスクをさらに下げられるのがメリットです。

3.手続きをすべて依頼できる

税理士は、相続税申告に必要な書類を取り寄せる業務から申告までのすべての手続きを代行できます。

相続に強い税理士を頼れば、慣れない手続きに追われることなく精神的な負担も軽減できるでしょう。

当事務所には、相続専門の税理士だけでなく、社会保険労務士、行政書士、保険外交員が同じオフィスに在籍しています。

申告以外の相続手続きにも幅広く対応できるため、相続に関するお悩みはぜひ一度ご相談ください。

当事務所は無料でお見積もりを承っております

税理士法人吉本事務所では、無料でお見積もりを承っております。

なお、相続税のご相談は30分5,500円でお受けしており、ご契約に至った際は返金させていただきます。

何から始めたらよいかわからない場合も、相続専門の税理士が丁寧に対応いたしますので、まずはお気軽にお問い合わせください。

無料お見積り・お問い合わせフォームはこちら

お電話でのお問い合わせはこちら:0120-101-628

(つながらない場合はこちら075-872-6255)

まとめ

相続税は専門性が高い分野であることから、税理士の実力で納税額が変わります。

本当に実績が多い税理士は限られるため、以下のポイントを基準に信頼できる税理士事務所を探しましょう。

1.税理士の専門分野を確認する 2.相続税申告の実績を確認する 3.税理士報酬の金額を確認する 4.ホームページの情報を確認する 5.税理士事務所の税務調査率を確認する 6.不動産の評価の実績を確認する 7.税理士の対応の速さを確認する |