【税理士監修】相続税の納付書は税務署・金融機関でもらえる!入手方法・書き方・納付方法を解説

相続税の納付書は、税務署または金融機関でもらえます。

国税庁のホームページでダウンロードはできないため、自分で入手しましょう。

本記事では、相続税の納付書の入手方法や書き方を項目別に解説します。

7つの納付方法も説明しているので、ご自身に合った方法を選択してください。

| <この記事の監修者> 吉本 貴幸(よしもと たかゆき) 税理士法人吉本事務所 代表社員 税理士・行政書士 大学卒業後、1998年に現在の税理士法人の前身である個人税理士事務所に入所。2021年10月より現職。法人、個人事業のクライアントや相続税、贈与税の申告に関わる一方、税理士法人関連会社の社会保険労務士事務所、行政書士事務所、保険代理店のマネージメントにも携わる。経営に関する総合的な知識のもと、税務申告のみならず、事業運営・起業・法人設立のアドバイスも得意とする。税理士法人関連7サイトの総編集長・監修者として、最新の税務情報発信に務めている。 |

相続税の納付書は税務署・金融機関でもらえる

相続税の納付書は税務署から自宅に送付されることはないため、自分で税務署または金融機関で入手します。

相続税が0円の相続人を除き、相続人ごとに1人1枚の納付書が必要です。

また、相続税の納付書は書き間違えた場合のために、予備をもらっておきましょう。

それぞれの場所で入手する方法は、以下で解説します。

税務署で入手する方法

相続税の納付書は全国の税務署で入手できるため、最寄りの税務署を訪ねましょう。

相続税の納付先(被相続人の住所を所轄する税務署名)を伝えると、窓口で印字したものをもらえます。

相続税をコンビニで納付したい場合は、バーコード付きの納付書がほしい旨を伝えるとよいでしょう。

なお、相続税の納付書は国税庁のホームページでダウンロードはできません。

窓口へ行くのが難しい方は、税務署に送付依頼を行えば郵送してもらえるため、一度問い合わせてみてください。

送付依頼を行う場合は、以下を記載した送付依頼書と返信用封筒を税務署へ送付しましょう。

・送付依頼の文言 ・納付書の必要な枚数 ・相続税の納付先 ・依頼者の連絡先 |

金融機関で入手する方法

相続税の納付書は、以下の銀行または郵便局でも入手できます。

・みずほ銀行 ・三菱UFJ銀行 ・三井住友銀行 |

地方銀行には用意されていない場合もあるため、事前に確認することをおすすめします。

なお、金融機関で入手した納付書には、その地域を管轄する税務署名が印字されているため、相続税の納付先と異なる際は、二重線で訂正してから使用しましょう。

相続税の納付書の書き方(全12項目)

この章では、相続税の納付書の書き方を解説します。

もし書き間違えた場合は、「合計額」以外の項目であれば二重線で訂正したものを使用できます。

なお、訂正印は不要です。

「合計額」を書き間違えた場合は、新しい納付書を使用してください。

1.年度

年度の項目には、相続税を納付する年度を以下のように記入しましょう。

相続が開始した年度ではなく、国の会計年度(4月1日〜翌年3月31日)に合わせます。

| 令和5年4月1日〜令和6年3月31日に納付する場合 | 05 |

| 令和6年4月1日〜令和7年3月31日に納付する場合 | 06 |

2.税目番号

税目番号の項目には、相続税を示す「050」を記入しましょう。

税金の種類ごとに番号が異なるため、正確に記入してください。

3.税務署名

税務署名の項目には、被相続人の住所を管轄する税務署名を記入しましょう。

入手した納付書の印字と異なる際は、二重線で訂正してください。

管轄の税務署がわからない場合は、以下の国税庁のホームページで調べられます。

国税庁:税務署の所在地などを知りたい方

4.税務署番号

税務署番号の項目には、被相続人の住所を管轄する税務署名の税務署番号を記入しましょう。

入手した納付書の印字と異なる際は、二重線で訂正してください。

税務署番号は、以下の日本銀行のホームページで調べられます。

一覧全文ダウンロードのデータから、納付先の税務署名の欄に記載されている8桁の「取扱庁コード」が税務署番号です。

日本銀行:歳入金等取扱庁一覧

注意点として、国税庁のホームページに「署番号」が記載されていますが、税務署番号とは異なります。

わかりにくい場合は、税務署に問い合わせて番号を教えてもらいましょう。

5.整理番号

整理番号の項目は、記入不要です。

整理番号とは、税務署が個人を特定するための番号を指します。

6.税目

税目の項目には、「相続」と記入しましょう。

税目の下にある信託の名称は、記入不要です。

7.本税

本税の項目には、相続税の金額を記入しましょう。

本税とは、相続税申告書の「(24)申告期限までに納付すべき金額」を指します。

なお、いずれの場合も以下の項目は記入不要です。

・重加算税 ・加算税 ・利子税 ・延滞税 |

8.納期等の区分

納期等の区分の項目には、(自)の欄に被相続人が亡くなった日を記入しましょう。

たとえば、令和6年5月1日に亡くなった場合は「060501」と記入します。

なお、(至)の欄は記入不要です。

9.申告区分

申告区分の項目は、4の確定申告に丸印を付けましょう。

10.合計額

合計額の項目には、「¥」マークを付けて本税の金額を記入しましょう。

合計額を書き間違えた場合は、新しい納付書を使用してください。

11.住所(所在地)

住所(所在地)の項目には、被相続人と相続人の住所を以下のように記入しましょう。

被相続人 被相続人の住所 相続人 相続人の住所 |

なお、電話番号は相続人のものを記入してください。

12.氏名(法人名)

氏名(法人名)の項目には、被相続人と相続人の氏名を以下のように記入しましょう。

被相続人 被相続人の氏名 相続人 相続人の氏名 |

なお、フリガナは相続人のみの記入で問題ありません。

【納付方法】相続税はどこで払う?

ここからは、相続税の納付方法を説明します。

1.金融機関 2.税務署 3.クレジットカード 4.コンビニ 5.e-Tax 6.インターネットバンキング 7.スマホアプリ |

1.金融機関

相続税の納付書を用意すれば、基本的に全国の金融機関で納付できます。

クレジットカードでの納付は不可です。

| 納付書 | 必要 |

| 受付時間 | 金融機関による |

| 手数料 | 不要 |

| 領収証書 | 発行される |

2.税務署

税務署で相続税を納付する場合は、被相続人の住所を管轄する税務署に限られます。

クレジットカードでの納付は不可です。

| 納付書 | 必要 |

| 受付時間 | 平日8時30分〜17時 |

| 手数料 | 不要 |

| 領収証書 | 発行される |

3.クレジットカード

クレジットカードで相続税を納付する場合は、「国税クレジットカードお支払サイト」を利用します。

インターネットで手続きできるため、納付書を用意する必要はありません。

ただし、利用可能額は1回1,000万円未満で、またクレジットカードの利用限度額以下の金額に限られます。

利用できるクレジットカードは、以下の通りです。

・Visa ・Mastercard ・JCB ・American Express ・Diners Club ・TS CUBIC CARD |

| 納付書 | 不要 |

| 受付時間 | 24時間 |

| 手数料 | 必要 |

| 領収証書 | 発行されない |

詳しくは、以下を確認してみてください。

トヨタファイナンス株式会社:国税クレジットカードお支払サイト

国税庁:クレジットカード納付の手続

4.コンビニ

コンビニで相続税を納付する場合は、税務署でバーコード付きの納付書を用意するか、国税庁のホームページでQRコードを作成する必要があります。

利用可能額は、納付書1枚30万円以下と制限されているほか、クレジットカードや電子マネーでの納付は不可です。

| 納付書 | 必要(またはQRコードでも納付可能) |

| 受付時間 | コンビニによる |

| 手数料 | 不要 |

| 領収証書 | 発行されない |

QRコードの作成は、以下を参考にしてください。

国税庁:コンビニ納付(QRコード)

5.e-Tax

相続税の申告をe-Taxで行なっている方は、e-Taxで納付できます(ダイレクト納付)。

納付書の用意は不要ですが、事前に手続きが必要で、1週間〜1か月程度の時間がかかります。

| 納付書 | 不要 |

| 受付時間 | 24時間(うち金融機関のシステムが稼働している時間) |

| 手数料 | 不要 |

| 領収証書 | 発行されない |

詳しくは、以下を参考にしてください。

6.インターネットバンキング

e-Taxで事前に手続きを行えば、インターネットバンキングで納付できます。

納付書の用意が不要な一方、登録の手間があるため、他の方法を選択したほうがよいでしょう。

| 納付書 | 不要 |

| 受付時間 | 24時間(うち金融機関のシステムが稼働している時間) |

| 手数料 | 不要 |

| 領収証書 | 発行されない |

詳しくは、以下を参考にしてください。

国税庁:登録方式による納税手続

7.スマホアプリ

令和4年12月1日から、スマホアプリで相続税を納付できるようになりました。

納付書も手続きも不要で、以下の決済サービスを利用できます。

・PayPay ・d払い ・auPAY ・LINEPay ・メルペイ ・amazonPay ・楽天ペイ |

ただし、利用可能額は30万円以下で、超える場合は分けて納付する必要があります。

| 納付書 | 不要 |

| 受付時間 | 24時間 |

| 手数料 | 不要 |

| 領収証書 | 発行されない |

【納付期限】相続税はいつ払う?

相続税の納付期限は、申告期限と同じく被相続人が死亡したことを知った日(被相続人が死亡した日)の翌日から10か月以内です。

土曜日、日曜日、祝日の場合は、次の平日が期限となります。

納付期限を過ぎた場合は期限となる日の翌日から延滞税がかかり、相続税とは別途支払う必要があるため、期限内に納付しましょう。

なお、延滞税は納付が遅れるほど税額が増える点に注意してください。

相続税の現金一括納付が難しい場合の対処法

相続税は現金一括納付が原則ですが、難しい場合は「延納」や「物納」という方法もあります。

ただし、一定の要件を満たす必要があるため、延納や物納を検討する際は相続専門の税理士に相談するのがおすすめです。

▼延納(納付が困難な金額の範囲内で分割納付(年払い)が認められる制度)

・相続税が10万円を超えている ・現金での納付が困難な事由があり、困難とする金額の範囲内である ・期限までに申請書と担保提供関係書類を提出する ・延納税額に相当する担保を提供する※延納税額が100万円以下で延納期間が3年以下の場合は不要 |

▼物納(納付が困難な金額の範囲内で相続財産での納付が認められる制度)

・延納による納付も困難な事由があり、困難とする金額の範囲内である ・申請財産が定められた種類・順位の財産である ・期限までに申請書と物納手続き関係書類を提出する ・申請財産が物納適格財産である |

詳しくは、国税庁のホームページでも確認できます。

相続税の肩代わりは贈与になる

相続税の納付を他の相続人に肩代わりしてもらうと、税額分の贈与を受けたと判断されます。

贈与税がかかる可能性があるため、一時的に立て替えてもらい、後で必ず返済しましょう。

本当に納付が困難な場合は、贈与と判断されることはありません。

なお、相続税にはそれぞれの相続人が連帯して相続税を納付する義務があります(連帯納付義務)。

連帯納付義務により相続税を肩代わりした場合でも、贈与を受けたと判断され、贈与税がかかる可能性がある点に注意してください。

【Q&A】相続税の納付書に関するよくある質問

最後に、相続税の納付書に関するよくある質問にお答えします。

相続税の納付書はダウンロードできる?

相続税の納付書は、国税庁のホームページでダウンロードはできません。

窓口へ行くのが難しい方は、税務署に送付依頼を行うとよいでしょう。

相続税の納付書はいつ届く?

相続税の納付書は送付されないため、全国の税務署または金融機関にて自分で入手します。

郵送を希望する場合は、税務署に送付依頼を行いましょう。

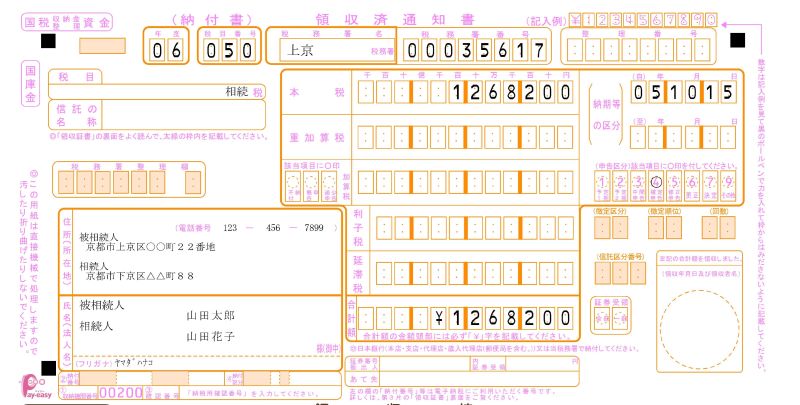

相続税の納付書の記入例は?

相続税の納付書の記入例は、以下の通りです。

具体的な記入方法は、納付書の裏面にも記載があります。

まとめ

相続税の納付書は、全国の税務署と金融機関(銀行または郵便局)でもらえます。

税務署から自宅に送付されることはないため、相続税の納付が必要な場合は自分で入手し、必要事項を記入しましょう。

納付期限は、被相続人が死亡したことを知った日(被相続人が死亡した日)の翌日から10か月以内で、過ぎた場合は延滞税がかかる点に注意が必要です。

また、クレジットカードやコンビニ(QRコード)、スマホアプリでの納付なら納付書を用意する必要がないため、ご自身に合った方法で期限内に納付しましょう。

相続税に関するご相談は税理士法人吉本事務所へ

相続税に関するご相談は、税理士法人吉本事務所へお問い合わせください!

当事務所には相続専門の税理士が在籍しており、お客様のニーズに合わせて相続全般のサポートをお任せいただけます。

お客様のご不安を軽減できるよう、相続発生前から発生後まで幅広いご相談を承っておりますので、相続税に関するお困りごとは当事務所までお気軽にご相談ください。