【準確定申告とは相続人が代わりにする確定申告】手続きが必要な人や方法を税理士が解説

準確定申告とは、相続人が代わりにする確定申告を指します。

死亡した人が生前に通常の確定申告をしていた場合は、準確定申告が必要となるため、期限に間に合うようできるだけ早く税理士へ依頼しましょう。

本記事では、準確定申告が必要な人・不要な人や、準確定申告の方法を中心に解説します。

自分で手続きを進めたい方もぜひ参考にしてください。

| <この記事の監修者> 吉本 貴幸(よしもと たかゆき) 税理士法人吉本事務所 代表社員 税理士・行政書士 1973年生まれ 法学修士。1998年に現在の税理士法人の前身である個人税理士事務所に入所。2021年10月より現職。法人、個人事業のクライアントや相続税、贈与税の申告に関わる一方、税理士法人関連会社の社会保険労務士事務所、行政書士事務所、保険代理店のマネージメントにも携わる。経営に関する総合的な知識のもと、税務申告のみならず、事業運営・起業・法人設立のアドバイスも得意とする。税理士法人関連7サイトの総編集長・監修者として、最新の税務情報発信に務めている。 |

準確定申告とは

準確定申告とは、確定申告の対象者が死亡したときに相続人が代わりにする確定申告を指します。

本来は1月1日から12月31日までの1年間の所得に対して申告・納税をしますが、確定申告の対象者が期間の途中で死亡した場合は、相続人が1月1日から死亡日までの所得と税額を計算し、準確定申告をする義務があります。

なお、確定申告の対象者が死亡した日の翌日から4か月以内に手続きをしなければなりません。

準確定申告と確定申告の違い

準確定申告と確定申告には、主に以下の違いがあります。

どちらも所得税を申告・納税する手続きですが、申告期限や申告先が違う点に注意してください。

| 違い | 準確定申告 | 確定申告 |

| 対象の所得 | 1月1日から死亡日までの所得 | 1月1日から12月31日までの所得 |

| 申告期限 | 死亡日の翌日から4か月以内 | 翌年の2月16日から3月15日 |

| 申告者 | 相続人 | 本人 |

| 申告先 | 死亡した人の住所を管轄する税務署 | 本人の住所を管轄する税務署 |

準確定申告が必要な人は、次章で解説します。

準確定申告が必要な人

準確定申告が必要なケースは、主に以下のような人が死亡した場合です。

なお、死亡した人が生前に通常の確定申告をしていた場合は必要と考えましょう。

手続きが必要か不要かわからないときは、税理士に相談することをおすすめします。

・事業所得(事業の経営によって生じた所得)がある人 ・不動産所得(不動産の貸付けによって生じた所得)がある人 ・給与所得が2,000万円を超える人 ・給与所得、退職所得、公的年金による雑所得を除く所得が20万円を超える人 ・2か所以上から給与を受け取っている人 ・公的年金による収入が400万円を超える人 ・生命保険や損害保険の満期保険金等を受け取った人 ・土地や建物を売却した人 ・源泉徴収口座以外で株式を売却した人 |

準確定申告が不要な人

先述のケースに当てはまらなければ、準確定申告は不要です。

主に、事業所側で年末調整を受けている人、または生前の収入が公的年金のみ(400万円以下)の人は不要で、多数の人が準確定申告の対象ではありません。

公的年金の他に所得があったとしても20万円を超えていないなら不要です。

ただし、以下に当てはまる人は、準確定申告をすることで還付金として所得税が返ってくる場合があります。

還付される金額と税理士に依頼する費用を踏まえて、手続きをするかどうかを検討するとよいでしょう。

・事業所側で年末調整を受けていない人 ・医療費控除や配偶者控除などの各種所得控除を受ける人 |

準確定申告の期限は4か月以内

準確定申告は、確定申告の対象者が死亡した日の翌日から4か月以内が期限です。

例として、6月15日に死亡した場合は10月15日が期限となるため、10月15日までに1月1日から6月15日までの所得に対して準確定申告をしましょう。

また、1月1日から通常の確定申告の期限である3月15日までの期間に、通常の確定申告をせず死亡した場合は、昨年分(1年間)と本年分(1月1日から死亡した日まで)の準確定申告を4か月以内にしなければなりません。

2月15日に死亡した場合は6月15日までに、昨年分(1年間)と本年分(1月1日から2月15日まで)の準確定申告をする必要があります。

準確定申告の方法・流れ

準確定申告は、以下の流れで申告書と必要書類を揃え、死亡した人の住所を管轄する税務署に提出します。

1.必要書類を揃える 2.相続人全員に連絡する 3.準確定申告書を作成する 4.税務署に提出する |

順に解説します。

1.必要書類を揃える

準確定申告専用の申告書はないため、通常の確定申告の申告書を用意します。

準確定申告の必要書類は、以下を参考にしてください。

・申告書※ ・死亡した人の源泉徴収票(給与所得や公的年金を受け取っていた人) ・死亡した人の控除証明書 ・所得税及び復興特別所得税の確定申告書付表(相続人が2人以上いる場合)※ ・死亡した人の医療費の領収書 ・委任状(相続人の代表者が還付金を受け取る場合)※ |

※印の書類は、税務署の窓口または国税庁のホームページから取得できます。

なお、事業所得または不動産所得がある人などは、決算書や収支内訳書が別途必要です。

2.他の相続人と連絡を取り合う

準確定申告は相続人が2人以上いる場合は全員で署名するか、または相続人が個別に申告する必要があるため、他の相続人と連絡を取り合いましょう。

それぞれに提出する場合も申告の内容は変わらないので、相続人全員で署名するほうが負担を減らせます。

3.準確定申告書を作成する

次は、準確定申告の申告書を作成します。

相続人が2人以上いる場合は確定申告書付表と、代表者が還付金を受け取る場合には委任状の作成も必要です。

申告書の書き方は、次章で解説します。

4.税務署に申告書を提出する

申告書が完成したら、申告書と必要書類を税務署に提出します。

提出氏は、本人確認書類の提示または写しの添付が必要です。

税務署の窓口に持参するか、郵送、電子申告(e-Tax)でも手続きができるため、都合のよい方法を選びましょう。

準確定申告書の書き方【記載例】

先述の通り準確定申告専用の申告書はないため、通常の確定申告の申告書を用意しましょう。

令和5年分以降は申告書Bに統一されており、以下の申告書を使います。

なお、記載例は過去の申告書ですが、イメージとして参考になります。

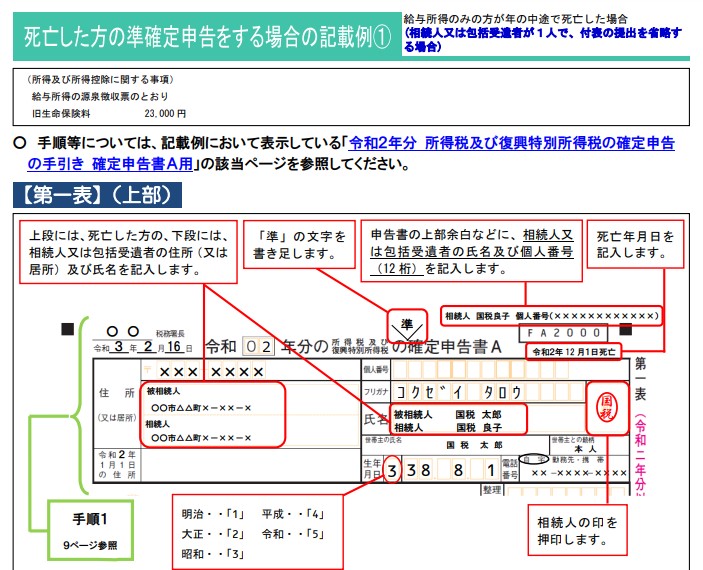

相続人が1人のみの場合

引用:国税庁

1.表題に「準確定」と記載する 2.住所と氏名の欄を2段に分けて「被相続人〇〇」「相続人〇〇」の形式でそれぞれを記入する 3.被相続人の氏名の上部に死亡年月日を記入する 4.申告書の上部の余白に「相続人〇〇」の形式で相続人の氏名とマイナンバーを記載する |

その他の欄(収入・所得の金額や税金の計算など)は、通常の確定申告と書き方は変わりません。

国税庁:令和5年分所得税及び復興特別所得税の確定申告の手引き

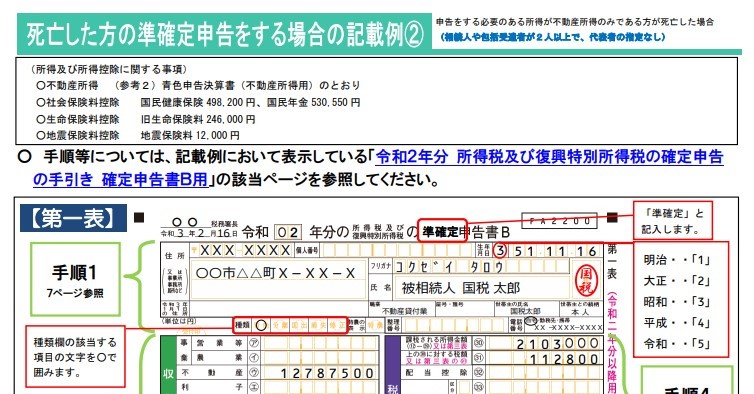

相続人が2人以上いる場合

引用:国税庁

1.表題に「準確定」と記載する 2.住所の欄に被相続人の住所を記入する 3.氏名の欄に「被相続人〇〇」の形式で被相続人の氏名を記入する(押印は不要) 4.確定申告書付表に相続人の住所、氏名、マイナンバーなど全員の情報を記入する |

その他の欄(収入・所得の金額や税金の計算など)は、通常の確定申告と書き方は変わりません。

国税庁:令和5年分所得税及び復興特別所得税の確定申告の手引き

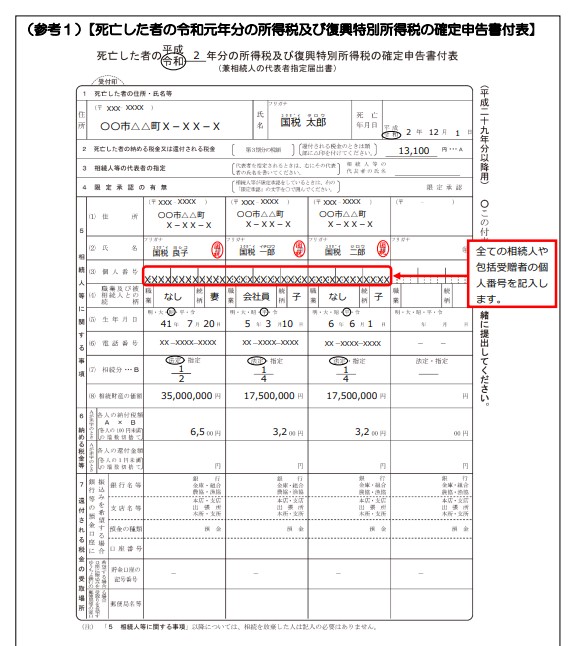

確定申告書付表の記載例は、以下が参考になります。

引用:国税庁

準確定申告をするときの3つの注意点

準確定申告をするときは、以下の3点に注意が必要です。

・相続人全員で手続きする ・各種所得控除を活用する ・還付金は相続税の対象になる |

不安な場合は、手続きの負担を軽減するためにも税理士への依頼を検討しましょう。

相続人全員で手続きする

先述の通り、相続人が2人以上いる場合は、相続人全員で手続きをする必要があるため、全員で署名するか、または相続人が個別に申告しましょう。

また、確定申告書付表の作成も必要です。

確定申告書付表には相続人が個別に申告する場合でも、相続人全員の情報を記入します。

各種所得控除を活用する

準確定申告でも各種所得控除を活用できるため、対象のものは漏れなく控除を受けることで税負担を軽減できます。

・医療費控除 ・配偶者控除 ・社会保険料控除 ・生命保険料控除 ・地震保険料控除 ・扶養控除 ・雑損控除 ・寄附金控除 など |

ただし、医療費や保険料などは死亡日までに支払っている分のみが対象です。

還付金は相続税の対象になる

準確定申告で還付金を受け取った場合は、死亡した人の財産として相続税の対象になります。

なお、還付加算金(還付金に一定の割合が加算されたもの)は相続人の雑所得となり、相続税の対象にはなりません。

<Q&A>準確定申告に関するよくある質問

ここからは、準確定申告に関してよくある質問にお答えします。

準確定申告をしないとどうなる?

準確定申告をする義務がある相続人が準確定申告をしない場合、無申告課税と延滞税が課されます。

相続人の負担が増えるため、必ず死亡した日の翌日から4か月以内に申告・納付をしましょう。

準確定申告の税理士費用はいくら?

準確定申告の税理士費用は所得の種類によって変わるケースが多く、相場は2〜8万円と言えます。

相続税申告も必要な場合、相続税申告の費用に準確定申告の費用が含まれるケースもあるため、依頼予定の税理士事務所に確認しましょう。

準確定申告は誰がやる?

準確定申告は、相続人全員でするものです。

相続人が個別で申告できますが、相続人全員で署名するほうが負担が少ないでしょう。

準確定申告のご相談は税理士法人吉本事務所へ

準確定申告を税理士に依頼したい場合は、税理士法人吉本事務所へご相談ください。

準確定申告はご自身でもできますが、通常の確定申告の経験がなければどうしたらよいかわからず、不安な手続きの一つかもしれません。

当事務所には相続専門の税理士が在籍しているため、準確定申告はもちろん、相続税に関するご相談やご依頼も幅広くお受けいたします。

また、相続税がかからない場合の各種手続きにも対応しておりますので、相続に対するお困りごとがございましたら、ぜひ税理士法人吉本事務所までお気軽にご相談ください。

無料お見積り・お問い合わせフォームはこちら

お電話でのお問い合わせはこちら:0120-101-628

(つながらない場合はこちら075-872-6255)

まとめ

確定申告の対象者が死亡したときは、相続人が代わりに準確定申告をする必要があります。

死亡日の翌日から4か月以内に、相続人全員で手続きを進めましょう。

不安な場合や申告書を作成する時間がない場合などは、税理士を頼ることで手続きの負担を減らせます。